Während wir schreiben, zählt die USA die etwa 150 Millionen Stimmen, um das Ergebnis der 60. alle vier Jahre stattfindenden Präsidentschaftswahl zu bestimmen. Im Moment liegt Trump in Führung, aber die Stimmenauszählung geht weiter und das endgültige Ergebnis wird erst später bekanntgegeben. Historisch betrachtet neigen Finanzmärkte dazu, auf langfristige Wirtschaftsentwicklungen und fundamentale Trends stärker zu reagieren als auf politische Führungspersönlichkeiten. Politische Entscheidungen und Regierungswechsel können kurzfristige Schwankungen und Impulse erzeugen, doch am Ende prägen vor allem wirtschaftliche Faktoren wie Wachstum, Inflation und Zinspolitik den Verlauf der Märkte. So stehen in den US-Präsidentschaftswahlen 2024 weniger die Namen der Kandidaten im Vordergrund, als die Frage, welche wirtschaftspolitischen Strategien den USA langfristig Stabilität und Wachstum sichern können. Denn Investoren wissen: Es sind die wirtschaftlichen Rahmenbedingungen, nicht unbedingt die Politik, die den Börsen langfristig Auftrieb geben. Der wahre Fokus der Märkte liegt somit nicht darauf, welcher Kandidat kurzfristig als „börsenfreundlicher“ gilt, sondern darauf, wer die Wirtschaft am nachhaltigsten unterstützt.

Die Präsidentschaftswahl 2024 bringt zwei klar definierte Szenarien mit sich, die für die Märkte unterschiedliche wirtschaftliche Aussichten und Reaktionen mit sich bringen könnten. Eine mögliche Wiederwahl von Trump könnte zusammen mit einer republikanischen Kongressmehrheit („Red Sweep“) erhebliche wirtschaftliche Implikationen haben, da eine solche Mehrheit deregulierte und wachstumsfördernde Maßnahmen fördern könnte. Eine Präsidentschaft von Harris wiederum könnte eine stärker kontrollierte Fiskalpolitik und geringere Ausgaben zur Folge haben. Im Folgenden werden die möglichen Auswirkungen der jeweiligen Szenarien auf wichtige Sektoren und Märkte beleuchtet.

Staatsanleihen und Zinssätze: Unter einer Trump-Regierung mit „Red Sweep“ erwartet man eine steilere Zinskurve. Die erhöhte Staatsverschuldung und ein lockerer fiskalpolitischer Kurs könnten den Anleihenmarkt belasten und die Renditen nach oben treiben, was wiederum zu Inflationserwartungen führt. ING geht davon aus, dass die 10-jährige Rendite auf bis zu 5 % steigen könnte. Im Gegensatz dazu würden unter Harris restriktivere Fiskalmaßnahmen den Anstieg der Renditen abschwächen.

Aktien und Volatilität: Ein „Red Sweep“ könnte den Aktienmarkt in den letzten Monaten des Jahres beflügeln. Deregulierungsmaßnahmen und eine wachstumsorientierte Agenda dürften vor allem Banken, Energieunternehmen und die Transportindustrie stützen. Dies könnte eine Marktrotation von sicherheitsorientierten Anlagen hin zu risikoreicheren Werten auslösen. Unter Harris hingegen wäre die Kursentwicklung gemäßigter, da die Märkte sich auf stabile, wenn auch weniger expansive fiskalpolitische Maßnahmen einstellen könnten.

US-Dollar und Währungsmärkte: Ein Trump-Sieg dürfte den Dollar stärken, insbesondere, wenn seine protektionistischen Maßnahmen ausgeweitet werden. Höhere Zölle könnten die Exporte in Länder wie China beeinträchtigen, aber auch Währungen wie den Euro, australischen Dollar und den mexikanischen Peso belasten. Die Devisenmärkte würden im Falle eines „Red Sweeps“ eine USD-Aufwertung von bis zu 7 % verzeichnen. Unter Harris hingegen könnte der Dollar durch einen gemäßigteren Handel und eine stabilere internationale Politik eher schwächer tendieren.

Energie und Rohstoffe: Trumps Agenda für Energieunabhängigkeit könnte zu einem kurzfristigen Anstieg der Ölpreise führen. Langfristig jedoch könnte das Überangebot, das er durch eine stärkere Förderung innerhalb der USA anstrebt, die Preise unter Druck setzen. Bei einem Wahlsieg von Harris erwartet man hingegen eher eine Preisstabilisierung oder leichten Rückgang aufgrund restriktiverer Maßnahmen zur Ölförderung und eines stärkeren Fokus auf erneuerbare Energien.

Technologie und Industrie: In einer zweiten Trump-Administration könnten M&A-Aktivitäten im Technologiesektor zunehmen, da der Fokus auf einer weniger interventionistischen Federal Trade Commission (FTC) liegt. Technologiewerte, die von höheren Zöllen und Produktionsverlagerungen profitieren, könnten besser abschneiden als andere Hardware-Hersteller, da die Abhängigkeit von China-Importen abgenommen hat. Harris könnte hingegen den Technologiesektor durch eine verstärkte Förderung nachhaltiger Technologien und durch steuerliche Anreize im Bereich erneuerbare Energien unterstützen.

Gesundheitswesen und Verbrauchersektoren: Für das Gesundheitswesen stehen mögliche M&A-Aktivitäten im Raum, allerdings ist eine umfassende Änderung des Affordable Care Act (ACA) eher unwahrscheinlich. Republikaner könnten zwar niedrigere Zuschüsse und weniger Regulierung anstreben, jedoch ohne tiefgreifende Änderungen im Gesundheitsmarkt. Auch der Konsumsektor, insbesondere der Einzelhandel, könnte unter Trump durch Zollerhöhungen betroffen sein, während Autohersteller von stärkeren Handelsbarrieren profitieren könnten.

Makroökonomische Auswirkungen und Inflation: Die wirtschaftliche Politik eines republikanischen Präsidenten Trump könnte inflationär wirken. Die lockere Fiskalpolitik, kombiniert mit protektionistischen Zöllen, würde voraussichtlich die Inflationsrate anheben und der Fed wenig Spielraum für Zinssenkungen lassen. Die Goldman Sachs Bank sieht dagegen bei Harris ein moderateres wirtschaftliches Wachstum, aber ein ruhigeres Inflationsumfeld.

Zusammengefasst zeichnen sich die möglichen Szenarien durch jeweils unterschiedliche wirtschaftliche Dynamiken aus. Während eine Trump-Regierung mit einer republikanischen Kongressmehrheit prozyklisches Wachstum und Deregulierung anstrebt, dürfte die Fiskalpolitik unter Harris auf ein stabiles, jedoch gemäßigteres Wachstum abzielen. Die Wahl wird somit eine zentrale Rolle spielen, jedoch nicht die langfristigen fundamentalen Marktkräfte beeinflussen.

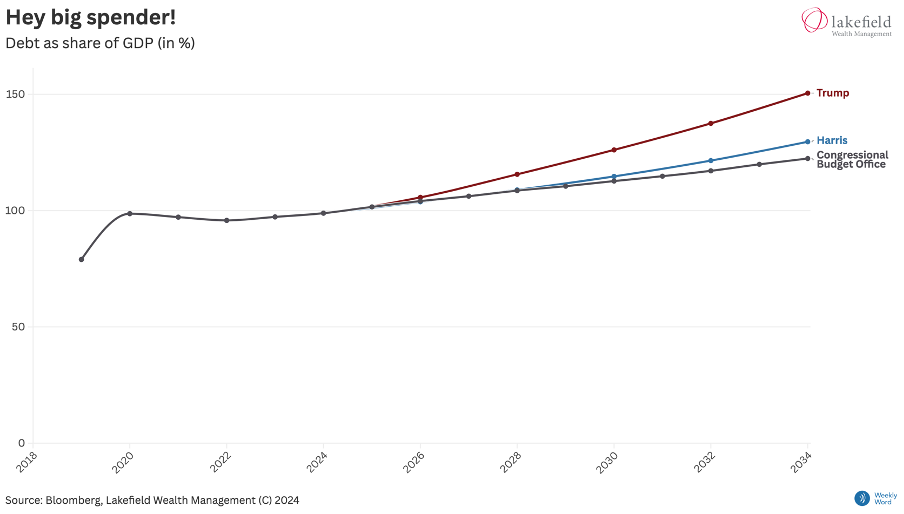

Im Jahr 2024 wird von den USA ein Haushaltsdefizit von etwa 6,5% erwartet, und das Verhältnis der Staatsverschuldung zum BIP wird sich auf fast 100% erhöhen, verglichen mit 79% im Jahr 2019. Vor diesem Hintergrund ist es auffällig, dass Trumps Steuerpolitik die Schuldenlast erheblich erhöhen würde, während Harris’ Politik nichts zur Reduzierung derselben beitragen würde.

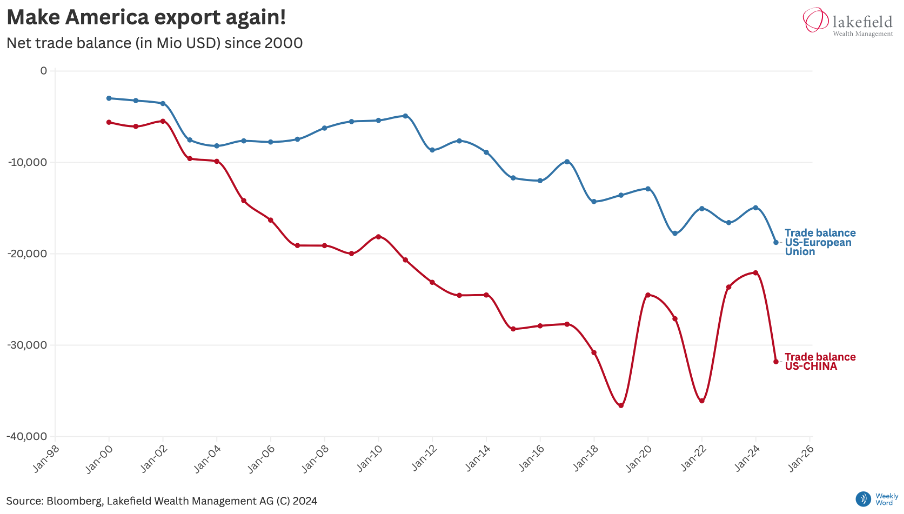

Trump kündigt neue Zölle an (10 % auf alle Importe + bis zu 60 % auf Importe aus China), während Harris keine Erhöhungen der Zölle plant. Angesichts des Handelsdefizits, das die USA mit China und Europa aufgebaut haben, wird die Umsetzung einer solchen Maßnahme erhebliche Auswirkungen auf Inflation, Zinssätze, Anleihen und Gewinnmargen haben. Die geringste Exposition dürfte bei Konsumgüteraktien im Bereich Dienstleistungen wie Hotels, Restaurants und Fluggesellschaften zu finden sein. Ein Problem könnte dies für Industriewerte darstellen, deren Lieferketten auf China fokussiert sind. Eine Verlagerung in freundlichere Länder ist möglich. Die Auswirkungen auf den globalen Handel bleiben abzuwarten.

| Harris günstige Sektoren | Trump günstige Sektoren |

| Konsumgüter | Finanzwesen |

| Industrie | Kommunikation |

| IT | Konsumgüter (discretionary) |

| Grüne Energie | Gesundheitswesen |

| Konsumgüter (discretionary) | Öl |

| Immobilien | Immobilien |

.

Haftungsausschluss: Dieses Dokument wurde von der Lakefield Wealth Management AG sorgfältig erstellt und nach bestem Wissen und Gewissen verfasst. Die Lakefield Wealth Management AG übernimmt jedoch keine Gewähr für die Richtigkeit und Vollständigkeit des Inhalts und lehnt jegliche Haftung für Verluste ab, die aus der Nutzung dieser Informationen entstehen können. Die hier präsentierte Information dient ausschliesslich zu Informationszwecken und ist ausschliesslich für den beabsichtigten Empfänger bestimmt. Die Reproduktion, Weiterverteilung oder Neuveröffentlichung dieses Dokuments zu jeglichem Zweck ist ohne die vorherige schriftliche Genehmigung der Lakefield Wealth Management AG strengstens untersagt. Der Inhalt dieses Dokuments sollte nicht als Aufforderung oder Angebot zum Kauf oder Verkauf von Wertpapieren, damit verbundenen Finanzinstrumenten oder zur Durchführung sonstiger Transaktionen interpretiert werden. Es ist zu beachten, dass die Informationen in diesem Dokument nicht als Anlage-, Rechts- oder Steuerberatung dienen sollen. Dieses Dokument ist nicht für US-Personen (wie im Sinne der Verordnung S gemäss dem US-Wertpapiergesetz von 1933 in ihrer jeweils gültigen Fassung festgelegt) oder Personen bestimmt, die einer Gerichtsbarkeit unterliegen, die den Zugang zu oder die Veröffentlichung dieses Dokuments verbietet, sei es aufgrund ihrer Staatsangehörigkeit, ihres Wohnsitzes oder aus anderen Gründen. Der Zugang zu diesem Dokument ist für Personen, die lokalen Beschränkungen unterliegen, untersagt. Jede Anlage birgt inhärente Risiken, insbesondere in Bezug auf Wert- und Renditeschwankungen. Investitionen in Fremdwährungen bringen zusätzliche Risiken mit sich, da die Fremdwährung gegenüber der Referenzwährung des Anlegers abwerten kann. Historische Renditen sollten als indikativ verstanden werden und garantieren keine zukünftige Performance. Darüber hinaus besteht keine Gewähr dafür, dass die Performance des Referenzindex oder Benchmarks erreicht oder übertroffen wird. Ausserdem berücksichtigt die hier bereitgestellte Information nicht die spezifischen oder zukünftigen

Quelle: Bloomberg, Lakefield Wealth Management AG, © 2024